Não adianta. Grande parte dos idosos brasileiros ainda acredita que a caderneta é melhor forma de poupar. Em parte, o pensamento está correto: nesse momento da vida, você precisa ter a maioria dos recursos em investimentos sólidos. Só que a rentabilidade da poupança é muito baixa, alertam os especialistas. E com a perspectiva de se viver mais, o dinheiro pode não durar pelo tempo necessário. Por isso mesmo, a recomendação é procurar alternativas com risco igualmente baixo.

Pesquisa realizada pelo SPC Brasil e pela Confederação Nacional de Dirigentes Lojistas, em setembro de 2016, mostrou que a caderneta é a preferida de 46% dos idosos, seguida pela previdência privada (10,4%) e por fundos de investimento (9,7%). Ao optar pela poupança, eles alegam principalmente o risco baixo, a facilidade na hora de usar o dinheiro e a familiaridade que têm com esse tipo de investimento.

Entre aqueles que têm algum investimento, mais da metade cita como motivação o preparo contra imprevistos, como doença e morte. Outros motivos são garantir um futuro melhor para a família (35,9%) e viajar (23,1%).

A preferência pela poupança está em linha com o temor dos brasileiros em sofrer perdas financeiras, pelo histórico de planos econômicos e diversas crises financeiras nas últimas décadas. “O percentual alocado para renda variável está historicamente na mínima, com aproximadamente 7% dos recursos administrados no Brasil. Por volta de 2010 era 18%. O investidor pessoa física saiu muito machucado (das crises) nos últimos anos. Porém, o mais importante é manter uma visão de longo prazo”, diz o consultor da corretora MyCap, Marink Martins.

Por outro lado, há um perfil de investidor idoso mais experiente no mercado financeiro, que tem como foco a rentabilidade e se destaca pelo volume de recursos disponível. Dados da B3, formada pela união de BM&FBovespa e Cetip, referentes a maio deste ano mostram que R$ 93 bilhões investidos por Pessoas Físicas na bolsa são de pessoas com mais de 56 anos. A cifra representa 67% do total nesse segmento. Ainda assim, o número de investidores dessa faixa etária significa 34% do total de Pessoas Físicas na bolsa.

Assim como a maioria apontada na pesquisa, o aposentado Roberto Sato, de 60 anos, começou a investir com o objetivo de formar uma reserva para a família, em caso de falecimento. “Comecei sendo bem conservador, quando era adolescente, porque eu não conhecia nada sobre investimento. E como havia muita inflação na época, não se sabia o quanto estava ganhando”, conta. Anos mais tarde, Sato começou a investir no mercado de ações, em busca de melhores resultados. “Perdi dinheiro quando entrei, no início dos anos 90, num momento de desequilíbrio da economia. Mas foi um aprendizado para mim, entendi que é preciso formar uma cesta para o seu perfil, dividindo os investimentos”. Hoje, com uma uma carteira de menor risco, mas sempre buscando em sua corretora resultados melhores do que a poupança, Sato afirma que traçar os objetivos de maneira clara sempre o ajudou a poupar ao longo da vida. “Se não tiver propósito, vira só matemática”, diz.

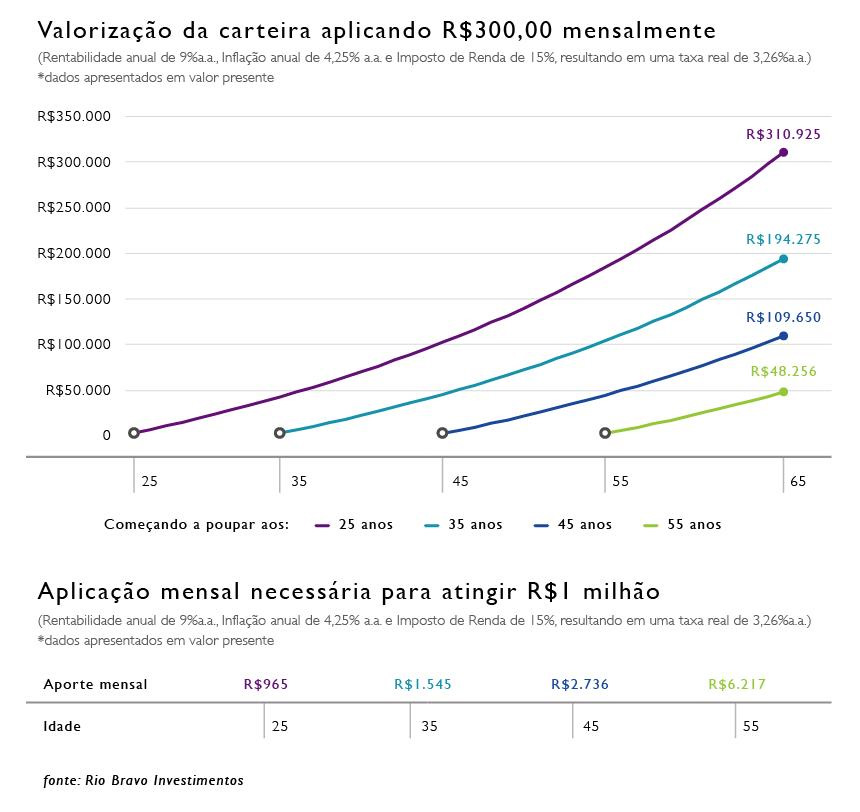

Para o diretor da Votorantim Asset Management, Reinaldo Lacerda, é natural que pessoas mais velhas invistam mais, por terem um período maior de acumulação em relação aos mais novos. “Há estágios na vida financeira: no começo da carreira, a renda pessoal tende a ser mais baixa, então o que sobra para investir é menor do que para aqueles que já galgaram posições mais altas, de gerentes, de diretores.”

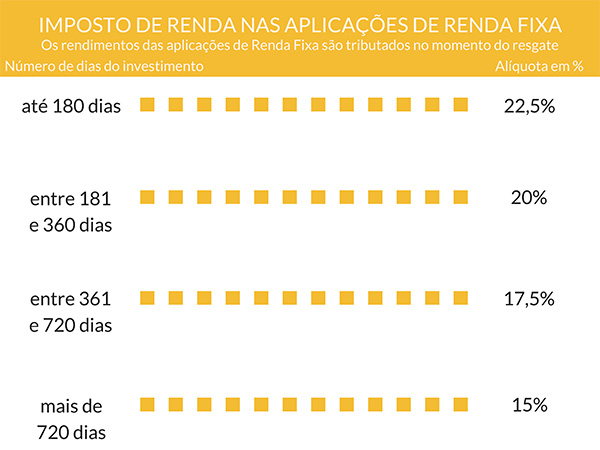

A carteira nessa faixa deve ser conservadora, com ativos de liquidez imediata. Não se sabe se será preciso retirar os recursos para comprar remédios, por exemplo, aconselha o analista-chefe da corretora de investimentos Rico, Roberto Indech. “Nesse caso, deve-se colocar a poupança em títulos do Tesouro ou CDBs.”

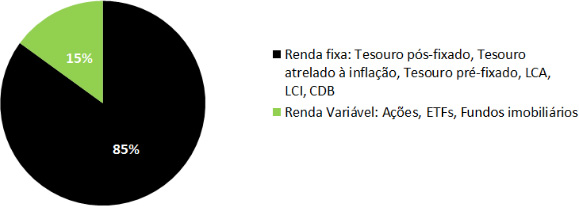

A renda fixa desempenha um papel fundamental nessa carteira. Mais segura, ela também alcança uma rentabilidade maior no Brasil do que em outros países. “Com as taxas de juros brasileiras, eu guardaria pelo menos de 75% a 85% em renda fixa”, sugere Márcio Cardoso, sócio da Easynvest.

A sugestão de Mauro Mattes, gerente de investimentos da Concórdia, é que esse investimento em renda fixa seja distribuído da seguinte maneira: 30% em fundos de liquidez diária e 70% em títulos privados cobertos pelo Fundo Garantidor de Crédito (FGC), como LCA, LCI e CDB. “Em linhas gerais, seria uma carteira mais líquida, com tolerância de risco moderada, diferente de perfis mais jovens”, diz Mattes.

Já na porção de renda variável, ele aconselha a compor com ações que pagam dividendos e fundos imobiliários, que distribuem rendimentos mensais. Um dos benefícios desses fundos é a isenção do imposto de renda, além das vantagens em relação a investimentos diretamente em imóveis. “Não tem imobilização do capital no imóvel, e não precisa arcar com os custos tributários, de administração e de corretagem, caso precise fazer alguma alienação”, explica.

O responsável pela área comercial do JPMorgan Asset Management, Giuliano De Marchi, aponta que, nessa fase da vida, não se deve esquecer da importância da renda variável, para que os investimentos estejam de acordo com os anos de vida que o investidor tem pela frente. “O conservadorismo na aposentadoria não necessariamente é verdade. Sem dúvida, é preciso ter uma parte mais conservadora na carteira, mas também é preciso buscar rentabilidades maiores”.

Depois dos 60, mais cautela