Na hora de investir, o brasileiro se acostumou com uma realidade pouco comum entre as principais economias do mundo. É que o País tem uma das maiores taxas de juros reais - em que se desconta a inflação - do planeta, permitindo que investimentos de baixíssimo risco garantam retornos expressivos. Mas essa discrepância em relação aos países desenvolvidos, onde em alguns casos os juros reais são negativos, pode mudar. Especialistas avisam que ajustes na economia brasileira devem alterar essa condição favorável à renda fixa, exigindo mudanças no planejamento financeiro, principalmente de longo prazo.

Isso vai depender da capacidade de o Banco Central (BC) continuar a diminuir os juros de maneira sustentada, sem gerar inflação. “É fundamental para a taxa de juros ter um ambiente inflacionário sob controle”, explica o ex-presidente do BC e atual diretor da Tendências Consultoria, Gustavo Loyola. E para a continuidade da queda de juros, destaca, é preciso a normalização da economia brasileira, a partir de reformas estruturais no País e da redução do déficit fiscal. Ele comenta ainda que o cenário político turbulento torna a questão macroeconômica nebulosa. “Não adianta diminuir a taxa de juros de maneira voluntarista, para depois ter que voltar atrás e passar por um desequilíbrio na economia, como vimos recentemente”, afirma Loyola. “E tem a crise política. Não sabemos se o atual presidente chega ao fim do mandato, e temos, no ano que vem, uma eleição totalmente em aberto.”

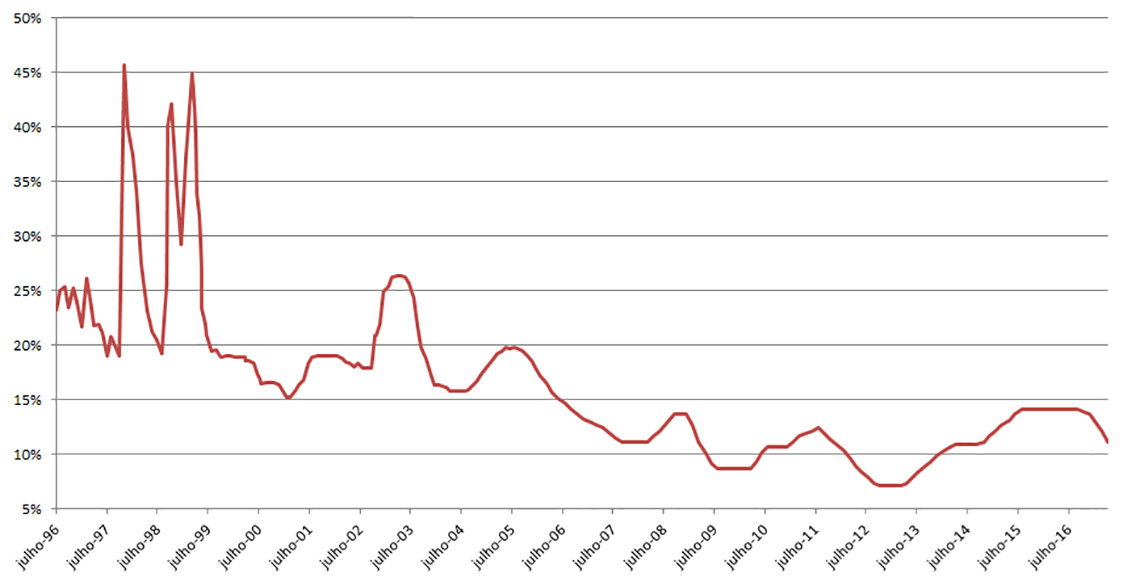

Diretor de Investimento do Santander, Marcos Figueiredo cita o período em que a taxa anual Selic ficou por mais de um ano, de julho de 2015 até outubro de 2016, em 14,25% para exemplificar a atratividade dos instrumentos de renda fixa no Brasil. “Nesse patamar, em dez anos o investidor praticamente dobra o patrimônio, só com juros”, explica. “É um retorno interessante, não se consegue isso no exterior.” Para ele, do mesmo modo que o aumento dos juros contribuiu para o perfil conservador de investimento, inversamente, a queda obrigaria a procura de maiores rentabilidades em ativos de renda variável, mais voláteis. Em junho, o BC reduziu a taxa Selic a 10,25% ao ano. De acordo com o boletim Focus, realizado pelo BC, o mercado acredita que essa taxa chegará a 8,5% no fim do ano, se mantendo assim também em 2018.

Trajetória da taxa básica de juros

Para Reinaldo Lacerda, diretor da Votorantim Wealth Management, as taxas de juros hoje no Brasil são estratosféricas, na comparação com o resto do mundo. “A taxa de juros na maior parte dos países do mundo, pelo menos nos desenvolvidos, hoje é negativa. Não cobre a inflação. Outros países em desenvolvimento têm taxa de juros real de cerca de 2%. No Brasil, é quatro vezes maior”. Segundo ele, o País caminha de maneira geral em direção a taxas de juros menores, tendo como suporte a estabilidade do plano de metas de inflação.

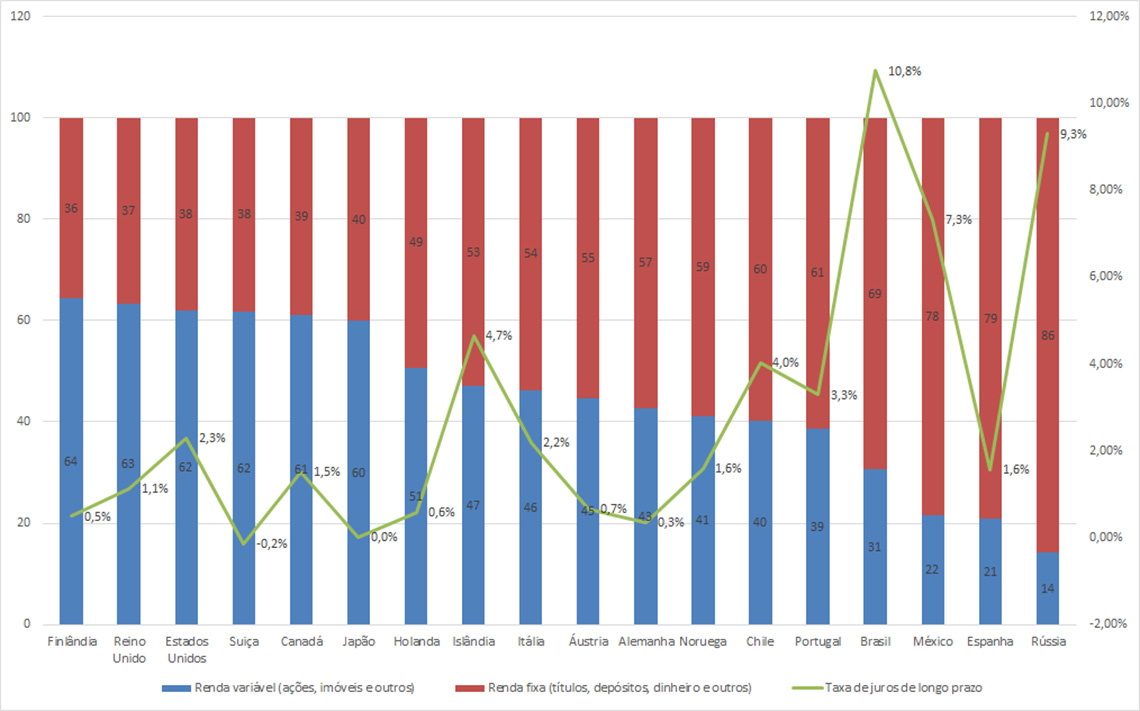

Alocação dos ativos em fundos de pensão por país

No entanto, Lacerda projeta que, para haver um aumento no curto prazo do valor investido no mercado variável, é preciso aguardar também a recuperação econômica, que deve demorar. “Não está ocorrendo crescimento potencial de lucro das empresas, o desemprego está muito alto ainda”, afirma o diretor da Votorantim. “Em um movimento normal de queda de taxa de juros, deveríamos ver a bolsa de valores em ascensão. Mas, dada a situação do PIB atual, com a conjuntura política mais adversa, a tendência é que o mercado de renda fixa continue mais forte.”

Para o estrategista-chefe de Investimentos do Citibank, Mauro Morelli, embora o momento atual seja de juros de curto prazo menores no País, ainda não é possível dizer o mesmo dos juros de longo prazo. “No longo prazo, temos uma tendência crível de queda dos juros reais. Se o cenário de juros menores se concretizar, seria preciso correr mais riscos para conseguir maiores remunerações, como acontece no resto do mundo”, avalia.

Talvez a médio prazo, diz o presidente da Franklin Templeton, Marcus Vinicius Gonçalves, com a taxa de juros básica na casa de um dígito, já seja possível verificar uma diversificação maior dos investimentos. “Por enquanto, os juros ainda são muito altos, batem a inflação. Ainda existe uma zona de conforto em renda fixa”, afirma. Ele lembra que um maior investimento em renda variável pode ter um efeito positivo para as empresas brasileiras, já que, sem a concorrência de investimentos atrelados a juros, a capacidade delas de se financiar na bolsa aumentaria. “Será um mecanismo mais barato de captar recursos, em vez de ficar emitindo dívidas. É muito difícil para uma empresa lançar uma ação na bolsa quando o investidor ganha com os juros altos em títulos públicos.”

Caso o Brasil desenvolva uma participação maior da renda variável no total de investimentos, caminhará para uma configuração, nesse aspecto, mais parecida com as maiores economias do mundo. Marcos Piellusch, coordenador do Labfin Provar, da Fundação Instituto de Administração, mostra que países como Finlândia, Reino Unido, Canadá e Japão, com economias mais estáveis e maduras, apresentam uma proporção de investimentos em renda fixa menor do que 40%. Os outros 60% são aplicados em renda variável. No Brasil, compara o professor, essa proporção é de 30% em renda variável e quase 70% em renda fixa. “A distribuição de investimentos no Brasil é semelhante a México e Rússia”, diz. Segundo pesquisa do JPMorgan Asset Management, o Brasil representa apenas 1% do mercado mundial de renda variável, e 2% do mercado de renda fixa.

Outro fator que explica a predileção por investimento em renda fixa no Brasil, além dos juros, explica Piellusch, é a expectativa em relação à economia. “Em um ambiente estável de crescimento, os investidores vão tender à renda variável, seja ela composta por ações de empresas, seja por investimentos em ativos reais, como imóveis”.